摘要:2009年,液化石油气市场价格降低和裂解原料需求增加,使炼油厂液化石油气产量增长幅度明显落后于原油加工量增幅。价格下降刺激民用需求回升,同时炼油厂限制商品液化石油气产量带来的供应缺口使液化石油气进口量跃升57%,升至409×104t,并回到2007年的进口量水平。出口增长因主要出口市场越南进口量减少而减慢。国内天然气市场正处在高速增长的时期,过去5年来天然气消费量年均增幅达17%,预计2010年将达到1050×108m3,受冲击最大的是燃料油和液化石油气,液化石油气需求增长将受到严重阻碍。分析指出,燃气市场结构的变化迫使炼油厂在加工量提高的前景下谋求为增产的液化石油气寻找销路,包括裂解原料在内的化工利用可能是最好的利用途径。

关键词:中国;液化石油气;生产;进口;出口;现状;展望

1 2009年中国液化石油气生产及进出口现状

2009年中国液化石油气(LPG,以下简称液化气)市场在经历了2008年历史上罕见的倒退之后,在价格大幅跌落以及炼厂和进口供应增多的推动下重新回到发展的轨道。

1.1 天然气替代促使炼厂限制商品气产量

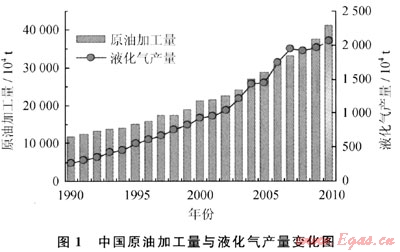

油品需求回升和新增炼油能力投产促使国内原油加工量增加,液化气产量同时上升。2009年下半年需求增加抵消了上半年的下降,全年油品需求约增长5%。炼油厂原油加工量在2008年底至2009年初连续4个月同比下降后,3月份开始恢复增长,并且下半年的增长进一步加快,使得全年加工量上升7.9%。

2009年先后有中海油广东惠州1200×104t/a新炼厂、中石化福建800×104t/a和中石油新疆独山子1000×104t/a扩建蒸馏装置等多座新增和扩建原油一次加工装置建成投产,合计能力超过4000×104t/a。新增炼油能力集中投产使得包括液化气在内的油品供应能力增长超过需求。

在炼厂液化气供应潜力显著增加的同时,天然气的市场扩张却使得液化气在关键的城市燃气领域受到越来越大的冲击。3大城市燃气品种(液化石油气、天然气和人工煤气)中,在天然气消费量不断上升的同时,液化气用量开始下降。面对天然气市场迅速扩张和液化气需求明显萎缩的形势,炼厂不得不谋求少产液化气,多产轻烃和化工原料以及汽油等轻质油品,以限制商品液化气产量,避免供应过剩。市场放开的液化气价格与国家定价的汽油价格拉开距离,也使炼油厂不愿增产因价格跌落而利润受损的商品液化气。

根据国家统计局发表的数据,2009年国内液化气产量增长4.7%,达到1792×104t(图1)。液化气的这一产量增幅明显落后于原油加工量7.9%的增幅,也落后于汽油(13%)和化工轻油(13%)。扣除粗略估计约占国内总产量5%左右的油气田产的少量液化气,国内液化气产量占加工量的比例(即炼油厂液化气收率)由前一年的4.9%降为4.8%,而在2007年这一比例高达5.8%。

1.2 价格降低唤醒民用需求并刺激进口增加

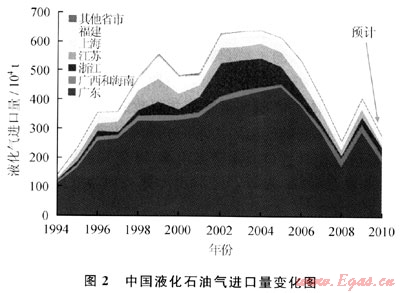

价格降低诱使民用需求回升和炼油厂限制商品气产量给液化气进口大库带来机会,液化气进口量大增,并回到2007年水平。2009年,液化气进口量跃增57%,达到409×104t,与2007年的405×104t水平大致相当。液化气在20世纪90年代一直是进口增长最快的油气产品。进口量在2004年达到639×104t,创下历史最高纪录。由西气东输项目投产开始的天然气时代和液化气价格的逐年上涨使得进口液化气市场越来越萎缩。到2008年进口量已缩减到260×104t,是自1995年以来最低的[1]。

在2009年,进口量大幅跃升主要发生在上半年。在全球性经济危机爆发前涨到历史高峰水平的国际市场液化气价格,在2009年二季度下跌到每吨400美元以下,而仅仅几个月前曾高达930美元。国内市场价格也跟随国际市场大幅下跌。1~6月份,液化气进口成本由一年前的每吨844美元降低到425美元,降幅达50%。与此同时,液化气进口量猛增90.5%。下半年由于液化气价格从年初的低点水平迅速上涨,进口增长速度明显放缓。

珠江三角洲和长江三角洲是进口液化气的消费中心(图2)。广东省是国内最大的进口液化气市场。在过去5年里,广东省进口量一直占全国的70%左右。不过,价格高涨和经济滑坡引起的需求下降导致广东省进口量从最高时2005年的447×104t降低到2009年的178×104t。在这几年里,国内第一座年进口370×104t液化天然气(LNG)设施2006年5月在深圳建成投产以及比邻的海南省800×104t/a新建炼油厂同年6月投产也给广东省进口液化气市场带来冲击。不过,外向型的经济特征和分布广泛的加工企业决定了广东省对优质进口液化气的坚实需求。2009年广东省进口量上升到296×104t,将近2/3的升幅明显高于全国平均水平。

华东地区是进口气市场的另一个中心。然而,西气东输项目使得长江三角洲地区省市越来越多的燃气用户通过置换改用天然气,液化气需求萎缩。而该地区新增炼油能力投产使得进口气更加受到炼厂气的排挤。在福建800×104t/a炼油扩建项目完成后,福建进口气市场将消失。

1.3 出口增长因越南新炼油厂投产而减慢

液化气出口市场帮助一些进口大库排解了国内进口气市场萎缩的难题。自从2006年开辟越南市场之后,出口气市场逐渐形成规模。2009年,中国出口液化气85×104t,比前一年上升25.7%。中国出口液化气大部分是进口大库利用规模经营成本较低的优势和储库剩余空间经营的转口液化气,也有少量国内炼厂出口液化气。

2009年出口液化气有42%(即35×104t)销往越南。不过,对越南出口量的增长已经明显减弱,2009年仅增长2.8%。越南虽然只有60余万吨的进口气市场,但却是中国出口液化气的主要销路之一。越南国内首座设在榕桔的725×104t/a炼油厂于2009年2月建成投产,预示着中国对该国的油品和液化气出口量迟早将下降。由于这座新炼厂投产后因技术原因运转一直不正常,开工率和液化气产量都偏低。一旦该炼厂转入常规运转,越南油品和液化气进口量估计将减少1/3。今后3年内,越南将建成两座液化气冷冻库,对中国转口气的需求可能进一步减少[2]。

对香港的出口量正迅速上升并将取代越南,成为中国内地最大的液化气出口市场。在越南进口量因新炼厂投产而减少后,中国需要开辟新的出口市场来缓解国内产量增长超过需求的压力,周边的菲律宾、缅甸以及蒙古可能具有吸收中国出口液化气的市场潜力。

2 中国液化气未来供需趋势展望

中国液化气市场在经历了1990年以来的快速增长后,现已形成大约2200×104t的市场规模,是仅次于美国的全球第2大液化气消费市场。尽管液化气需求在2008年出现18年来的首次下降,中国的液化气市场仍处在成长阶段。2008年的需求下降是由创纪录高涨的市场价格和替代燃料的置换造成的,而远非市场成熟的表现。需求下降一方面反映了国内消费用户薄弱的价格承受能力,也反映了来势汹汹的天然气市场扩张之下液化气需求暂时萎缩的必然趋势。

然而,市场发展进程中在其本身演化的同时,所有影响因素也都在不断变化。经济的蓬勃发展将促使城乡居民收入逐渐提高,对改善生活品质的追求将使包括液化气在内的清洁燃料在至关重要的民用燃料领域越来越多地替代煤炭和薪柴等其他燃料。在天然气市场大规模扩张的形势下,液化气仍有向中小城镇和广大乡村以及城市边缘管道天然气达不到的地方发展用户需求的潜力。当城乡居民收入的提高足以克服价格上涨的影响时,当燃气企业在需求改善的同时完善基础设施建设后,这一需求增长潜力将是巨大的。此外,用发展的眼光看,液化气在化工利用和车用燃料领域也有着广泛的发展空间。

中国早在2004年就已经超过日本,成为亚洲最大的液化气消费国。2008年,人口约占全球1/5的中国液化气消费量占全球2.406×108t消费总量的9%[3]。国内民用液化气(仅包括居民和商业用,不包括工业和车用燃料)12.2kg的人均消费量[4]明显低于17kg的世界平均水平,更远低于美国(45kg)和日本(62kg)。在2009年,中国天然气消费量30多年来首次超过日本,成为亚洲最大的天然气消费国[5]。庞大的人口基数和相对较小的人均消费量,日新月异的经济发展形势和低碳高效的环保要求,展现了作为清洁燃料,天然气和液化气所拥有的巨大增长潜力。不过从目前来看,液化气市场发展的道路可能比较漫长。

2.1 天然气冲击下液化气需求增长将明显放缓

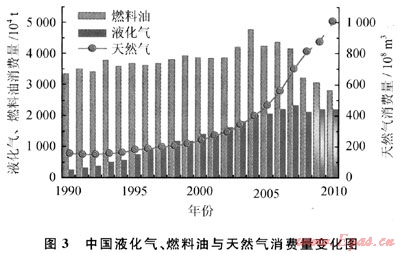

天然气市场现正处于高速增长的时期。在西气东输项目完工并于2004年10月开始向华东地区供气后的5年里,国内天然气消费量年均增幅达17%,2009年消费量已增加到874×108m3[6]。而在这之前,20世纪90年代10年里的年均增幅只有4.5%。2010年,国内天然气消费量估计将达到1050×108m3,到2020年预计将增长两倍达到3000×108m3,受冲击最大的是燃料油和液化气,液化气需求增长将受到严重阻碍(图3)。

2009年,国内天然气产量仅增长7.7%,是自2003年以来增长最慢的,也是6年来产量增幅首次降到一位数。产量增长减慢可能除与年初经济滑坡影响下需求减弱有关外,还因为天然气定价偏低使供应增长受限。供应落后于需求增长也是造成2009年年底湖北、湖南、重庆等南方部分地区发生“气荒”的原因之一。

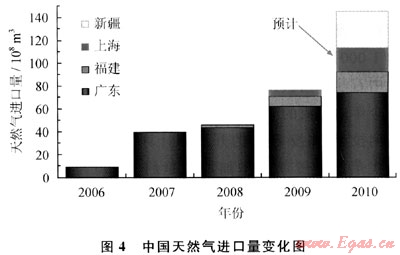

进口液化天然气(LNG)正在帮助缓解因需求迅速上升给国内市场供应带来的压力。自2006年5月26日国内第一船进口6×104t澳大利亚液化天然气运抵深圳大鹏湾以来,国内进口液化天然气设施已发展到3座,分布在广东深圳、福建莆田和上海洋山,规模分别为370×104t/a、260×104t/a和300×104t/a。2009年液化天然气进口量已由2006年的69×104t猛增到553×104t(76×108m3)(图4)。进口液化天然气以用作发电和工业燃料为主,也有一部分进入城市天然气管道,满足民用燃气需求。随着上海洋山进口设施转入正常运转,并保障上海世博会期间的燃气供应,中海油3座进口设施2010年的进口量可能会轻易超过800×104t。今后两三年内,当中石油江苏如东和辽宁大连以及中海油浙江宁波共3座在建进口设施建成投产时,液化天然气年进口规模将由现在的930×104t扩大到1880×104t。中海油预计到2020年仅该公司就将拥有5000×104t/a进口液化天然气接收能力。

从2009年12月14日进口土库曼斯坦天然气管道全线通气开始,进口管道天然气和液化天然气分别从西北和东南两个方向进入国内市场,对液化气市场已形成南北夹击之势。按照最初的计划,土库曼斯坦将在2010年从新疆通过西气东输二线向中国出口50×108m3天然气,并在2011年增加到130×108m3,最终将达到400×108m3。西气东输二线西段已于2010年1月正式投入运营,东段预计将于2011年下半年建成投用。

投产日期延宕数月的120×108m3/a川气东送项目到2009年12月初终于开始试运行。在该项目于2010年正式投产当年,通过天然气管道途经8省市供应上海的普光气田产量将达到40×108m3。普光气田投产将帮助国内天然气产量重新回到两位数的增长,预计2010年国内天然气产量将增长13%,达到940×108m3左右。

受国内天然气产量增长加快和进口量成倍上升的影响,加上液化气价格显著高于2009年,液化气需求增长将明显放缓。作为液化气消费量的关键领域,2010年用作城市燃气的液化气消费量可能继续保持自2007年达到历史高峰水平后的下降趋势,工业用原料和燃料需求上升抵消民用消费下降才能促使2010年液化气需求量维持增长,否则将很可能再度下降。

2.2 进口气市场将继续受到炼厂气增产的排挤

尽管国内液化气消费量在2008年下降之后于2009年重新恢复增长,但2010年以至今后几年的增长前景可能不会比2009年好,进口液化气市场尤为如此。天然气等替代燃料和炼厂气以及趋涨的价格将围攻进口气市场。对进口液化气来说,冲击不仅来自天然气,而且来自炼油厂。此外,二甲醚的液化气掺烧遇到挫折,对液化气需求的影响暂时消退。

在2009年国内投产大约4000×104t/a新增炼油能力后,估计2010年还将有3000×104t/a新增能力建成投产,其中包括已于年初投产的中石化天津扩建1000×104t/a原油蒸馏装置和计划于6月底投产的中石油广西钦州1000×104t/a新建炼厂。如果预计今年内建成的3000×104t/a新增能力全部按预定时间投产,并按75%的开工率计算,估计仅新增原油一次蒸馏装置就将增加加工量约1500×104t。按4.5%的液化气收率计算,将为市场增加供应液化气近70×104t。

现有炼油厂也将适度增加加工量。预计2010年国内原油加工量增长将超过10%,达到4.10×108t以上。液化气产量可能会增加到2050×104t左右。今明两年,国内液化气需求的任何增长都可能由国产气增产来满足,这可能使进口气市场规模在2009年重新扩大之后再度缩减。

2.3 必须为增产的液化气寻找销路

在天然气市场扩张形势下液化气需求明显减弱或下降的同时,国内炼油厂液化气产量不可避免地将增加,供过于求的局面难以避免。炼油厂必须为增产的液化气寻找销路。

1) 化工原料是液化气的一个可观的大市场。目前国内正处在乙烯产能扩增的高峰期。在2009年建成福建、新疆独山子、天津和沈阳4座乙烯装置合计273×104t/a裂解能力后,预计2010年还将有包括钦州、镇海、惠州和扬子4座乙烯装置合计234×104t/a新建和扩建能力投产。新增裂解原料需求应靠新建和现有炼厂提高加工量增产石脑油和其他轻烃来满足,尽量避免形成对进口石脑油的依赖。

2) 以石脑油和液化气丙烷做乙烯装置进料的工艺原料路线在欧洲和亚洲相当普遍。生产装置可以在两种原料之间切换,取决于石脑油和液化气的市场价格。国内石化行业在规划乙烯生产规模进一步扩大时应考虑选择更加灵活的原料路线,以利于平衡国内油品供需,并提高经济效益。

3) 在汽油高辛烷值调和组分生产方面,液化气一直派得上用场。许多炼厂也在以增产甲基叔丁基醚(MTBE)作为少产液化气的主要途径。

4) 车用液化气市场有继续增长的潜力,但增长与否和增长速度取决于政策环境。国内发展液化气车辆只有十多年的历史,而且发展道路坎坷。以液化气为主的“清洁汽车行动”试点城市已由1999年启动时的12个扩大到23个,但到2008年,液化气车辆却由最多时2006年的14.50万辆减少到7.65万辆,同时加气站也几乎缩减了一半,减至234座。在过去5年里,车用液化气消费量的增长极为缓慢,到2008年全国消费量只有57×104t,与当年泰国的消费量大致相当。

发展液化气车辆在全球已有40多年历史。成功的范例是韩国,到2009年底韩国液化气车辆增加到240万辆,当年消费车用液化气448×104t。液化气燃气汽车是当今世界清洁燃料车辆发展的一大趋势,各国发展燃气车辆的经验表明,税收鼓励是成功的关键[7]。政府部门应从政策上予以进一步的扶持,包括给予车辆制造和改装以税收上的优惠,在财政支出有条件的地方,对改装液化气车辆的费用给予适当补贴,在加气站设施征地和建设上给予政策上的倾斜。政府应采取税收优惠和价格适当补贴的做法来将车用液化气价格降低并保持与汽油和柴油相比明显的竞争优势,可以采取适当降低车用液化气销售增值税以及免征消费税和燃油税的措施来保证其价格上的优势。

3 结束语

天然气消费量的迅速上升对液化石油气市场的发展形成严重阻碍。20世纪90年代以年均两位数增长的液化气市场在来势汹汹的天然气市场扩张的冲击下,从2008年开始呈现增长停滞或下降的趋势。2010年,在天然气消费量预计增长15%的同时,液化气需求量可能只有微弱增长或无增长。在“十二五”期间,天然气消费量的年均增幅可望保持在10%以上。在国内能源消费结构中天然气的比重将由现在的4%提高到8%。天然气在越来越多城市的居民燃气以及一些商业和工业燃气部门对液化气的大规模置换,可能使液化气需求增长停滞甚至下降。

然而,庞大的人口基数和较小的人均消费量,表明中国的液化气市场仍处在成长阶段,而远非成熟。经济的蓬勃发展、城乡居民生活水平的改善和全社会环保意识的提高,将使包括天然气和液化气在内的清洁燃料的需求继续保持旺盛增长。在天然气以管道方式供应和价格偏低的优势迅速扩张的时期,液化气市场的发展暂时遇到挫折。液化气行业需要寻找机会在中小城镇和广大乡村以及城市边缘管道天然气达不到的地方投资基础设施,发展用户需求。

参考文献

[1] 中华人民共和国海关总署.2008中国海关统计年鉴:上卷[M].北京:中国海关出版社,2009,

[2] Anon.New refinery cuts Vietnamese imports[J].Argus LPG World,2009,15(15):7.

[3] MICHAEL HOARE.LPG Consumption 1998—2008[R]∥Statistical Review of Global LP Gas 2009.[S.l.]:World LP Gas Association,2009:13.

[4] 国家统计局能源统计司.中国能源统计年鉴2009[M].北京:中国统计出版社,2010.

[5] Anon.Consumption[R]∥BP Statistical Review of World Energy 2010.London:BP,2010:27.

[6] 刘小丽.中国天然气市场发展现状与特点[J].天然气工业,2010,30(7):1-6.

[7] Anon.South Korea still rules the region[J].Argus LPG World,2010,16(7):9.

(本文作者:田春荣 中国石油化工集团公司)

您可以选择一种方式赞助本站

支付宝转账赞助

微信转账赞助